Las familias de menos renta pagan un IVA efectivo del 13% sobre sus ingresos

En los hogares más ricos la tasa impositiva no llega al 2%, según Fedea

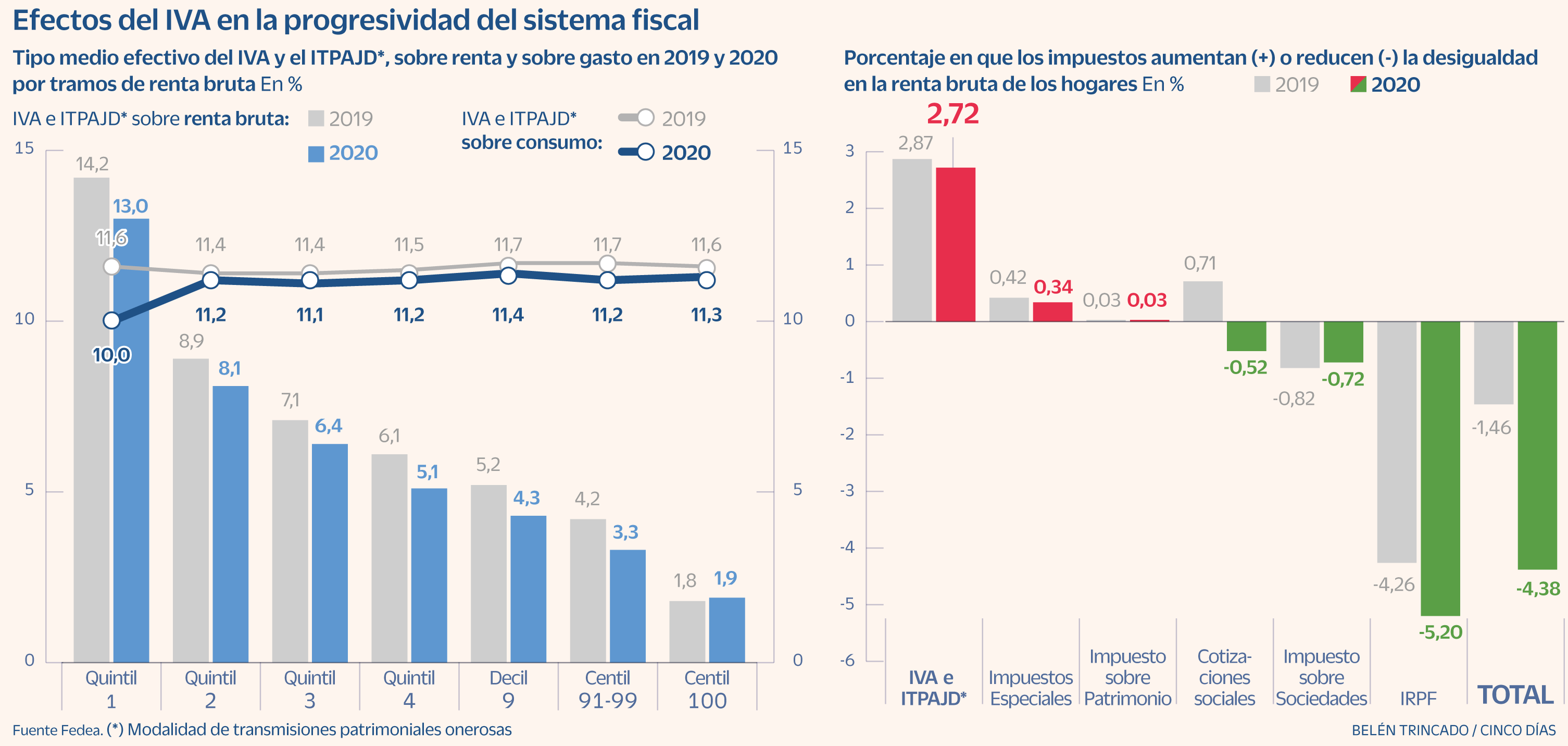

Desde el 1 de enero y hasta el 30 de junio, a menos que la inflación subyacente se relaje, España contará con un tipo de IVA al 0% en los alimentos básicos y con una reducción del 10% al 5% en las pastas y aceites. A la vez, independientemente de la evolución del IPC, se mantendrá durante todo el año la rebaja del IVA energético. El tiempo dirá los efectos que este descuento fiscal generalizado provoca en un impuesto que, ya de por sí, es profundamente regresivo. Según los datos presentados ayer por la Fundación de Estudios de Economía Aplicada (Fedea), el IVA es el impuesto que más aumenta la desigualdad en la renta bruta de los hogares españoles. En 2020, último año disponible, la acrecentó un 2,7%, mientras que el IRPF, el otro gran tributo, sirvió para reducirla en un 5,2%.

La tónica de estos efectos es permanente en el tiempo y nada tiene que ver con la pandemia de Covid que marcó el ejercicio 2020. Un año antes, el IVA incrementó la desigualdad un 2,9% y el IRPF la redujo un 4,3%.

Esto sucede por el fuerte carácter regresivo del impuesto sobre el consumo por antonomasia, que aplica los mismos tipos impositivos independientemente del nivel de renta del consumidor. Según el Observatorio sobre el reparto de los impuestos y las prestaciones entre los hogares españoles, elaborado por Fedea, el tipo medio efectivo en el IVA sobre los ingresos de las familias se situó en 2020 en el 5,2%, en sintonía con el 5,9% registrado en 2019, antes de la irrupción de la pandemia. Sin embargo, el cociente entre el importe de los impuestos pagados y la renta bruta de las familias se comportó de manera muy desigual entre los hogares de menores ingresos y los más ricos.

Según señala el profesor de Economía Aplicada en la Universidad de Zaragoza e investigador en Fedea, Julio López Laborda, el tipo medio en el IVA “cae a lo largo de toda la escala de rentas”.

Basta con un simple vistazo a los dos extremos de ingresos para ver esta fuerte brecha. En concreto, prosigue, los hogares de menos ingresos soportan una carga fiscal “entre un 13% y un 14% de su renta bruta; sin embargo, los pertenecientes al percentil superior pagan un impuesto que no llega al 2% de su renta bruta”.

La misma tendencia se observa en el resto de grupos, ya que a medida que crece el poder adquisitivo de una familia decae el tipo efectivo que soporta en relación a su nivel de ingresos.

Los tipos reducidos y superreducidos que disfrutan varios productos y servicios en España, dirigidos en buena medida a rebajar la carga tributaria de los consumidores de menor capacidad económica, no arreglan esta problemática. Así, “la disminución de la proporción de renta de los hogares destinada a consumo tiene más impacto en el comportamiento de los tipos medios que la aplicación de tipos reducidos en el IVA”, añade el experto.

Es decir, pese a los tipos reducidos y superreducidos, “lo cierto es que el consumo de productos sujetos a esos tipos no varía excesivamente a lo largo de la escala de renta”. En 2019, representó aproximadamente un 46% de la cesta de consumos gravados de los hogares de menos renta (un 48% en 2020) y un 41% del grupo más rico (46% en 2020).

Asunto distinto, recuerdan desde Fedea, es la evaluación de la progresividad efectiva del impuesto en los tipos medios efectivos en relación al gasto total de los hogares, en lugar de sobre la renta bruta. En este caso, los tipos definidos sobre el consumo apenas cambian a lo largo de la distribución de la renta y se sitúan entre el 11% y el 12% en todos los tramos de ingresos.

Impuestos indirectos

El IVA, como el impuesto sobre transmisiones patrimoniales y actos jurídicos documentados, los impuestos especiales o el impuesto sobre las primas de seguros, es un tributo de naturaleza indirecta. Es decir, se aplica sobre bienes y servicios independientemente de la capacidad económica del consumidor. De todos estos tributos, el IVA es el principal.

Estas figuras impositivas son fuertemente regresivas, llegando a revertir en varios casos la progresividad del sistema fiscal. Por ejemplo, según muestran los datos de Fedea, en el grupo de población con menos ingresos el tipo medio efectivo total es del 30,2%. De este porcentaje, 16,6 puntos obedecen a los impuestos indirectos. El grupo de más ingresos, por su parte, soporta un tipo impositivo algo mayor, del 39,1%, pero de esta cantidad únicamente 6,5 puntos se explican por los impuestos indirectos.

Fuente: Cinco Días, 12 de Enero de 2023