Las seis entidades del Ibex pagarán los mayores dividendos de los últimos años

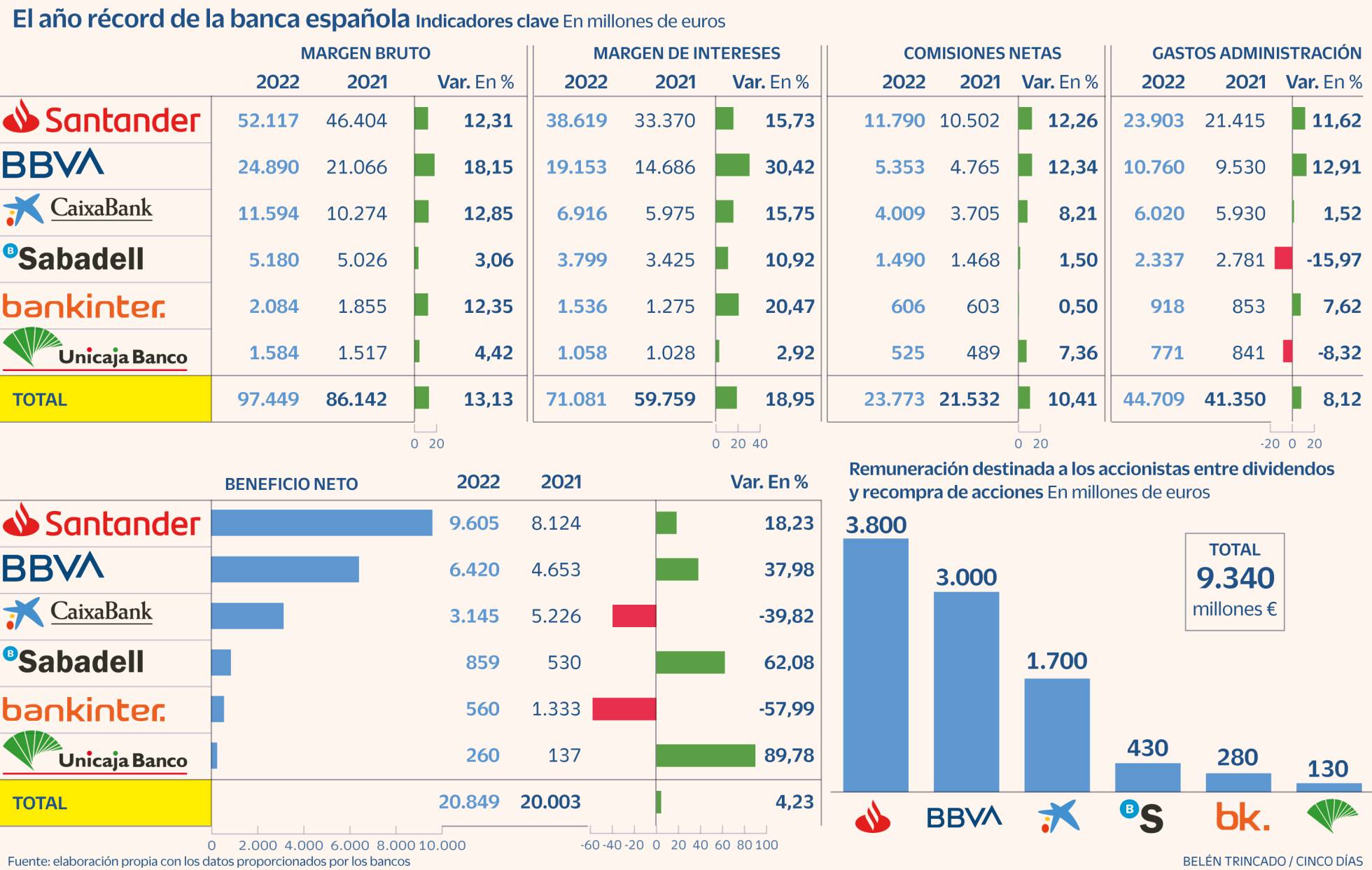

La gran banca prepara una lluvia de dinero para sus accionistas de 9.340 millones de euros. Después de cerrar un año récord impulsados, en buena medida, por las subidas de tipos de interés, los seis bancos del Ibex 35 (Santander, BBVA, CaixaBank, Sabadell, Bankinter y Unicaja) han querido recompensar a sus inversores con los dividendos más altos de los últimos años, elevando tanto el pay out (el porcentaje de beneficios destinado a dividendos) como los pagos en efectivo y, en algunos casos, incluyendo recompras de acciones.

Santander repartirá el mayor volumen de dinero entre sus accionistas con 3.800 millones, después de lograr en 2022 las ganancias más altas de su historia. No obstante, se da la circunstancia de que es el banco con la política de pay out más baja (distribuye el 40% del beneficio a partes iguales entre dividendo en efectivo y recompra de acciones). El mercado espera con ganas al 28 de febrero para que Santander comunique en el Día del Inversor sus nuevas guías de dividendo para los próximos años, ya que el banco viene prometiendo elevar el pay out hasta el entorno del 50%.

Por su parte, BBVA distribuirá el mayor dividendo en efectivo de la banca española, con 43 céntimos por título (se trata de la mayor remuneración en metálico del banco en últimos 14 años), después de batir también su cifra de beneficios históricos. La entidad pilotada por Carlos Torres repartirá 3.000 millones de euros en sus accionistas (el 47% del beneficio), entre el citado dividendo en efectivo y una recompra de acciones por 422 millones. Además, el banco avanzó que podría acometer más recompras de papel propio a lo largo del ejercicio.

CaixaBank mantiene la política de pay out más elevada de la banca. La entidad repartirá entre sus accionistas el 55% del beneficio cosechado en 2022, lo que supone 1.700 millones de euros, a través de un dividendo en efectivo de 0,2306 euros brutos por acción. La Fundación La Caixa, que es el mayor accionista con el 30% del capital, y el Estado, que controla un 16%, serán los grandes beneficiados, ya que percibirán 500 y 250 millones, respectivamente.

Sabadell repartirá entre los accionistas la mitad de sus beneficios. En su caso, el aumento es especialmente llamativo después de elevar dos veces el pay out en los últimos 12 meses: el año pasado repartió el 31,8% del beneficio, este año comunicó primero que distribuiría un mínimo del 40% y finalmente, dados los buenos resultados, lo aumentó hasta el 50%. Así, destinará 430 millones para remunerar a sus accionistas divididos prácticamente a partes iguales entre un dividendo en efectivo de 0,04 euros por título y una recompra de acciones por 204 millones.

Bankinter, fiel a su tradicional política de remuneración al accionista, también distribuirá entre los inversores la mitad de su beneficio en el año a través de un dividendo íntegramente en efectivo. En total, el banco repartirá 280 millones después de lograr el beneficio más alto su historia en términos recurrentes.

También Unicaja, que se ha estrenado recientemente en el Ibex 35, distribuirá el 50% de sus beneficios entre los inversores. En total, la entidad de origen andaluz pagará 130 millones de euros.

Un 23% más que en 2007

En conjunto, los seis bancos suman los citados 9.340 millones, que suponen un 37% más que los 6.800 dedicados el año anterior a remunerar al accionista. También superan en un 23% los 7.531 millones en dividendos repartidos a cargo del ejercicio 2007, que supuso un hito para la banca y hasta ahora el año del que databan los mayores beneficios históricos.

La banca, de alguna forma, reta al Banco Central Europeo (BCE) con esta política de reparto de dividendos masivos. En los últimos meses, tanto el Banco de España como el supervisor europeo venían pidiendo prudencia y utilizar esos beneficios milmillonarios para engrosar los fondos destinados a cubrir los impagos que se avecinan ante la crisis de precios y las continuas subidas de tipos de interés. Así se lo han traslado a los bancos en las reuniones que mantienen habitualmente.

Las entidades financieras, en cambio, han considerado que es el momento adecuado para dar alegrías a unos accionistas que se vieron privados de remuneración en 2020 debido al veto del BCE de repartir dividendos por precaución ante la pandemia del Covid-19. Esos mismos inversores ya encontraban pocos motivos para invertir en los bancos durante la época de tipos de interés en negativo que llevó a las entidades a cotizar en Bolsa muy por debajo de su valor en libros.

En cualquier caso, a pesar de las advertencias, los supervisores no se plantean un veto generalizado al reparto de dividendos. Fuentes conocedoras señalan que sí se podría restringir o limitar la remuneración al accionista en entidades concretas, en función de sus niveles de capital y de rentabilidad. También, si algún banco adopta una política desmedida como repartir el 100% del beneficio entre sus accionistas, una medida que ninguna entidad ha acordado, ya que, de media, el pay out se encuentra en el 50%.

Presión del Gobierno

El ejercicio récord de beneficios y reparto de dividendos pone a la banca (de nuevo) en el punto de mira mediático. En los últimos meses, el sector se había levantado en contra del impuesto temporal diseñado por el Gobierno al considerar que la banca obtendría beneficios extraordinarios debido a la acelerada subida de tipos de interés.

Las patronales bancarias negaron que fueran a obtener beneficios extraordinarios y se apresuraron a explicar que se trata de una normalización de la política monetaria que, al producirse de manera abrupta, generaría a corto plazo importantes ingresos extra. Defendían que durante los últimos años la banca no generaba rentabilidades adecuadas y en España todavía no cubre el coste del capital. Algunos bancos estudian, incluso, recurrir el gravamen ante los tribunales.

Sin embargo, las ganancias récord (en conjunto, los seis grandes bancos han obtenido un beneficio de 20.800 millones en 2022) pone a las entidades frente a la diana de las críticas. También, por la generación de ingresos, ya que a pesar de que la cartera todavía no se ha actualizado respecto a los tipos de interés, las entidades han disparado los márgenes a doble dígito.

La vicepresidenta y ministra de Asuntos Económicos, Nadia Calviño, destacó este viernes que el tributo está justificado. “Es muy adecuado y los beneficios anunciados por la banca dejan claro que tienen margen suficiente para pagarlo sin repercutirlo en sus clientes. Cuando vemos los sueldos y los bonus, razón de más”, argumentó. Y la ministra de Trabajo, Yolanda Díaz, volvió a pedir este viernes que se congelen las hipotecas para evitar que se produzca este año una transferencia de rentas de las familias a las entidades financieras, que cifró en 10.500 millones de euros en 2023. El debate continuará en las próximas semanas.

Fuente: Cinco Días, 06 de Febrero de 2023