> La caída de la producción de gas, así como de líquidos pone en jaque al gobierno, que tiene poco tiempo para revertir esta situación.

Mientras Vaca Muerta aumenta la producción de hidrocarburos, Bolivia va en sentido contrario, al caer la oferta de gas y líquidos, y con ello la reducción de ingresos por la venta del energético a países vecinos sigue en caída, a pesar del alza del precio del petróleo en el mercado mundial, de acuerdo con el análisis de economistas y medios internacionales.

El próximo año sería crucial para la economía boliviana, pues se espera que el gasoducto Néstor Kichner ingrese en operación y provea gas al norte argentino y disminuir los envíos desde Bolivia.

Medios argentinos adelantaron que ya autoridades de este país pidieron terminar el contrato con Bolivia el 2024, debido a los bajos envíos e incumplimientos; mientras las autoridades bolivianas determinaron ingresar a la planta de Urea y Amoniaco en mantenimiento para aumentar los envíos de gas a la vecina nación.

“Ya es un hecho la construcción del Gasoducto Presidente Néstor Kirchner (GPNK), una obra estratégica que puede dar vuelta la matriz energética y económica del país en el corto plazo. Sus efectos son múltiples y trascendentales, sobre el dólar, el cepo cambiario, las importaciones, las tarifas y sus subsidios, y en definitiva, nuestra deuda externa”, señala Ricardo Juan Panza, economista, en el diario digital lacapitalmdp.com.

El volumen de gas no convencional producido en la formación Vaca Muerta (NQN) alcanzó en mayo los 57,3 millones de metros cúbicos diarios, lo que representa un incremento interanual del 10,7% y un crecimiento del 11,1% respecto del mes de abril, según la Secretaría de Energía, informó el medio digital energiaynegocios.com.ar.

Por otra parte, la producción de petróleo no convencional también registró un crecimiento interanual que significó 26,2% más que en mayo del año pasado. En mayo 2023 alcanzó la cifra de 295,9 Mbbl/d, lo que implica además un leve aumento del 0,2% frente al mes de abril último.

En la actualidad la producción de shale gas de Vaca Muerta representa el 42% de la producción total de gas en la Argentina, mientras que en el caso del petróleo no convencional alcanza el 46% del volúmen total país.

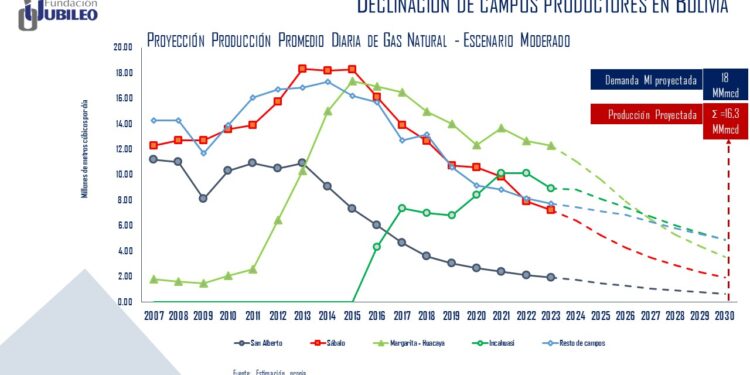

Entre tanto en Bolivia, la producción pasó de 60 millones de metros cúbicos día (MMmcd) en 2014 a 38 MMmcd en abril de 2023, debido a la reducida inversión que encaró YPFB en los últimos años, pues destinó más recursos a la explotación que a la exploración.

Las inversiones en hidrocarburos no pasaron los 1.000 millones de dólares anuales, pues el presupuesto de 2022 al 2025 alcanza apenas 1.500 millones. En su momento, el exsecretario de Hidrocarburos de la Gobernación de Santa Cruz, José Padilla, indicó que por lo menos para la búsqueda de nuevos yacimientos de gas, se requiere por lo menos 8.000 millones anuales.

Hace unos días atrás, el presidente del Colegio Departamental de Economistas de Tarija (CDET), Fernando Romero, indicó que aproximadamente el 25% de los ingresos fiscales de Bolivia provienen de la renta de los hidrocarburos.

La caída de la producción y el avance de Vaca Muerta avizoran una afectación a la economía boliviana, en ese porcentaje o podría aumentar, pues la oferta de Argentina llegó a Brasil, ya hay anuncios de parte de las autoridades de ambos países.

Los departamentos productores redujeron sus ingresos, por los bajos recursos que se percibió por la venta del gas ante la caída de la oferta y la producción, pero algunos sentirán más, como Tarija.

Tarija percibe 35 millones de dólares por la exportación de gas a la Argentina, recursos que estarían en riesgo si entra en operación Vaca Muerta.

De acuerdo a información de la Fundación Jubileo, los ingresos por hidrocarburos alcanzaban a 23% del total, en 2014 subió a 38%, pero en 2021 bajó a 24%, y la tendencia en 2022 no ha cambiado mucho.

También Jubileo señala que en producción, en 2014 mandaba Tarija con el 68%, Santa Cruz con 18%, Chuquisaca con 10% y Cochabamba con 3%, pero en 2023 la situación cambió, pues el primero bajó a 49%, el segundo subió a 37%, el tercero subió a 12% y el último cayó a 1%.

Por ello señala que, en 2014 la producción pasó los 61 MMmcd y en abril de 2023 bordea los 38 MMmcd. A este mes Tarija alcanzó sólo 18,5 MMmcd, Santa Cruz 14,2 MMmcd, Chuquisaca 4,7 MMmcd y Cochabamba a 0,5 MMmcd.

Indica que en 2022 Bolivia dejó de ser exportador para convertirse en importador por la falta de producción de combustibles en el mercado interno, y tuvo que comprar de afuera para abastecer la demanda interna.

Ahorro

Panza indica que gasoducto Néstor Kichner permitirá un ahorro de divisas que en principio es variable, por estar vinculado con el escenario internacional de precios. En una hipótesis de máxima, se podrían ahorrar 4.300 millones de dólares anuales, lo que implica una reducción aproximada de un 7% en las importaciones totales.

La sustitución de importaciones de gas y las exportaciones de petróleo provocarán que Argentina pase de un déficit comercial energético de 4.400 millones de dólares en 2022 a un equilibrio en 2023, y un superávit que irá creciendo desde 2024 hasta más de 8.000 millones por año.

“Haciendo los “deberes”, hacia 2030 la balanza energética podría generar un superávit energético de alrededor de 18.000 millones de dóalres, ayudando a la diversificación de la matriz exportadora y compartiendo podio con el agro como sectores generadores de divisas. Esos dólares adicionales permitirán aflojar las restricciones cambiarias y garantizar el pago de la deuda externa por los próximos 15 años.

Mientras para Bolivia consultoras internacionales, así como entidades nacionales plantean un panorama negativo, pues alertan de que el país compraría gas en 2027 y en 2030 dejaría de exportar, de no hallar nuevos yacimientos.

Desafío

Mientras en Bolivia, el presidente de YPFB, Armin Dorgathen, dijo en medios estatales que, el desafío de la estatal petrolera será incrementar la producción de petróleo en un 50% hasta el 2024 y generar fuentes de empleo, tras asumir el control de las áreas Surubí-Mamoré administrada hasta el sábado por la operadora Repsol E&P Bolivia S.A.

“El campo Mamoré-Surubí era el principal productor de petróleo, hacia el año 2017 producía el 38% del petróleo en Bolivia, hoy es el segundo con el 24%. Con esto, YPFB tendrá el 80% del control, entonces la importancia que tiene la recuperación de estos campos es subir la producción al 50% para el año 2024”, afirmó el ejecutivo de la estatal petrolera en una entrevista con el canal estatal de televisión.

YPFB retomó, a partir del 1 de julio del año en curso, la operación de las áreas Mamoré I y Surubí, ubicadas en el municipio de Entre Ríos del departamento de Cochabamba, con el desafío de mantener y generar la producción de crudo.

Mientras tanto miran al litio para recibir mayores recursos, aceleran el proceso con la entrega a empresas chinas y rusa la explotación del litio a través de la tecnología Extracción Directa del Litio (EDL), que produciría alrededor de 100 mil toneladas de carbonato de litio, segundo proceso de refinación.

El precio de la tonelada de litio el año pasado bordeó los 70.000 dólares, pero la misma cayó a 40.000, ya medios internacionales indicaron que el valor tendrá una tendencia descendente en los próximos dos años, debido al ingreso de nuevos actores en el mercado mundial.

Fuente: EL diario